Väntar på den första räntesänkningen

2023-11-04

AV CHELTON WEALTH

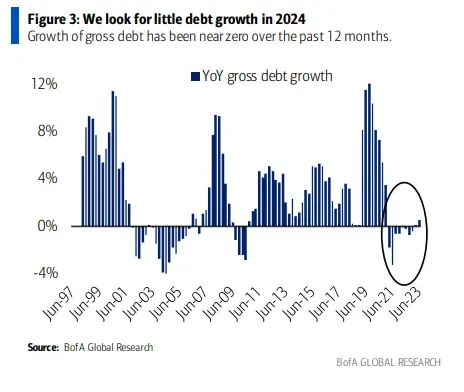

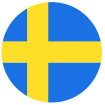

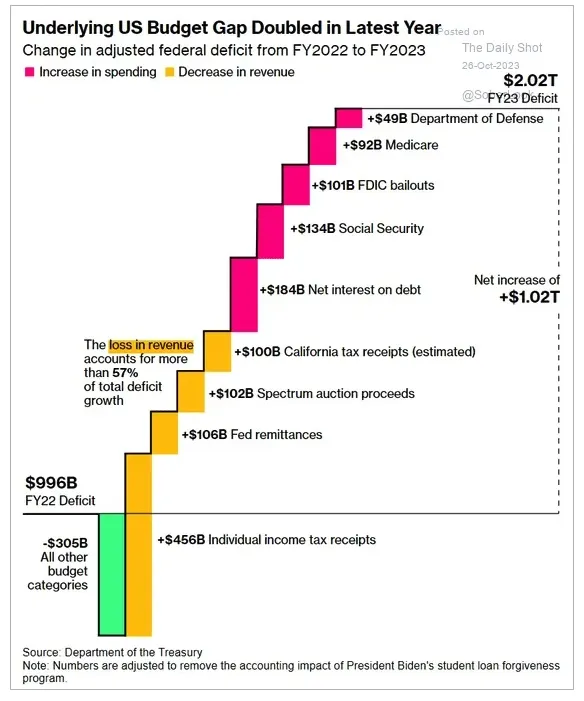

Centralbanker i Europa och USA är förmodligen redo när det gäller att höja räntorna. Under de senaste 18 månaderna har styrräntorna höjts i snabb takt, men den fulla effekten av dessa ränteökningar följer normalt med en fördröjning på 12 till 18 månader. Den här gången tar det till och med lite längre tid eftersom räntorna har varit så låga under så lång tid. Både företag och privatpersoner (märkligt nog inte den amerikanska regeringen) har finansierat sig själva med historiskt låga räntor under relativt lång tid. Även om bolåneräntorna i USAnu är över 8 procent, har en stor del av amerikanerna finansierat sig med räntor under 3 procent.

Samtidigt ökade många löner baserat på den underliggande inflationen. Inte överraskande hade medborgarna mer att spendera. Även om centralbanker troligen har slutat höja räntorna fortsätter kvantitativ åtstramning. Sedan början av 2022har Federal Reserves balansräkning minskat med cirka 10 procent, från 9 biljoner dollar till 8,1 biljoner dollar. ECB minskar också sin balansräkning, men i en mer måttlig takt.

ORSAKAR EN MJUK LANDNING

Den mjuka landningen orsakades främst avstimulerande finanspolitik i USA. Skattesänkningar och investeringsprogram som Inflation Reduction Act, Infrastructure and Jobs Act och CHIPS and Science Act gav en betydande skjuts. I Europa gick denna finansiella stimulans främst till Italien, medan Tyskland i synnerhet kunde använda lite hjälp. I Europa är inflationen högre, men den kan knappast dämpas av ECB:s högre räntor. Den europeiska inflationen beror huvudsakligen på politiska val. Allt ECB gör genom att höja räntorna är att ytterligare skada ekonomin och göra stagflation till en verklig scenariomöjlighet för euroområdet. I ett sådant scenario är det nästan oundvikligt att det uppstår en annan eurokris. Europa har låg rating, men inte utan anledning.

STÄMNINGSOMVÄNDNING

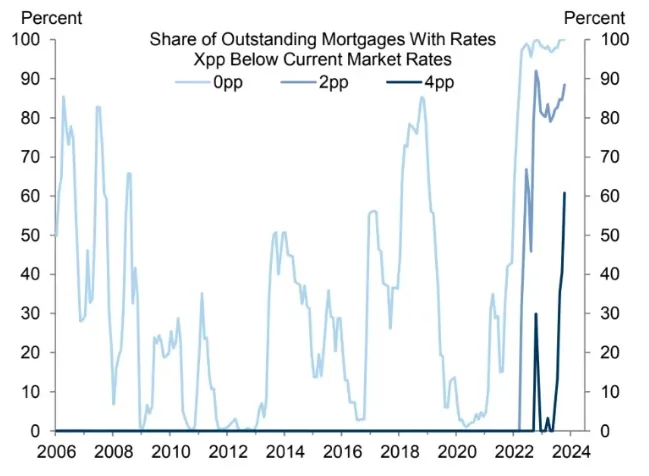

Jämfört med mitten av juli har stämningen på aktiemarknaden helt vänt. Medan den mjuka landningen fortfarande firades i somras, ligger fokus nu främst på stigande räntor. Dessa räntor steg initialt eftersom en mjuk landning var prissatt. Trots allt inkluderar detta inte en recession, vilket är varför den omvända räntekurvan planades ut. Dessutom vill Fed förmodligen förhindra att marknaden springer för långt före framtida räntesänkningar. Powell presenterade det längre högscenario den 20 september, en asymmetrisk penningpolitik där inflationsvinster inte leder till lägre räntor, men tillväxtvinster kan potentiellt leda till högre räntor. Baserat på den dyster stämningen och den relativt lugna tiden på året kan det vara dags att bli lite mer entusiastisk över aktier. Men det finns fortfarande några frågor som inte har fullt beaktats i aktiepriserna.

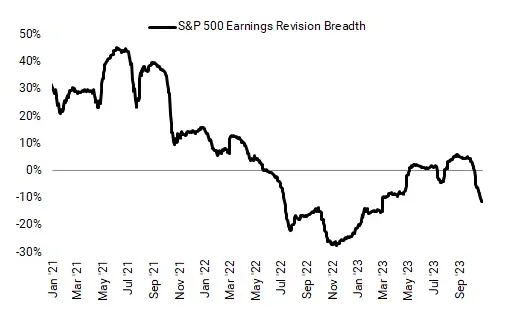

Till exempel verkar vinstprognoserna för de kommande kvartalen och nästa år vara något optimistiska. Ändå är företagens vinster inte riktigt besvikelser och både bra och dåliga siffror straffas på den nuvarande marknaden. Det kan kanske inte vara en recession, men det är en avmattning i tillväxten. Det visar sig i både konsument-och producentförtroendet. För tillfället kan ingen monetär eller finansiell stimulans förväntas, så det verkar som om vi väntar på att räntorna ska sjunka. Detta kan bero på ankomsten av en recession eller en större finansiell krasch.

FUNDAMENTET FÖR USA:S STATSSKULDER

Oro för USA:s statsskulder (efter ökningen av räntorna) är kraftigt överdriven. Det kommer aldrig att ske ett misslyckande med USA:s statsskulder, helt enkelteftersom landet alltid kan trycka nya dollar för att betala av skulden. Den rätta frågan handlar mycket mer om vad dollarn kommer att vara värd. Med tanke på dollarns styrka är investerare inte särskilt oroliga för USA:s skuld, det är mer för medierna. Uppmärksamheten kring USA:s statsskulder kommer att nå sin höjdpunkt igen om tre veckor när en ny överenskommelse om skuld taket ska göras.

Det finns nu en ny talman i representanthuset, Mike Johnson från Trump-lägret. Trump har haft framgångsrik verksamhet de senaste veckorna, både inom republikanerna och inför valet, även hjälpt av terroristattackerna i Israel.

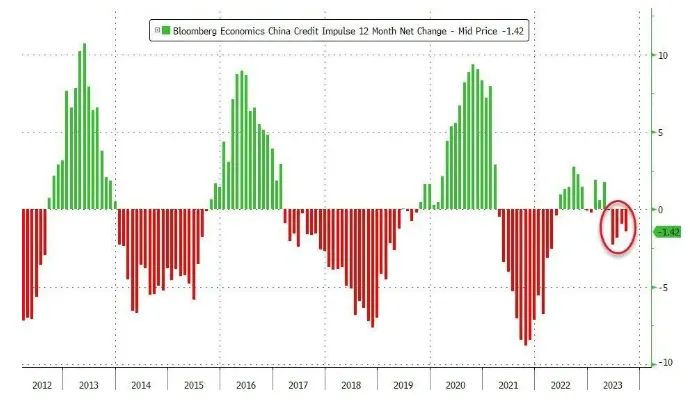

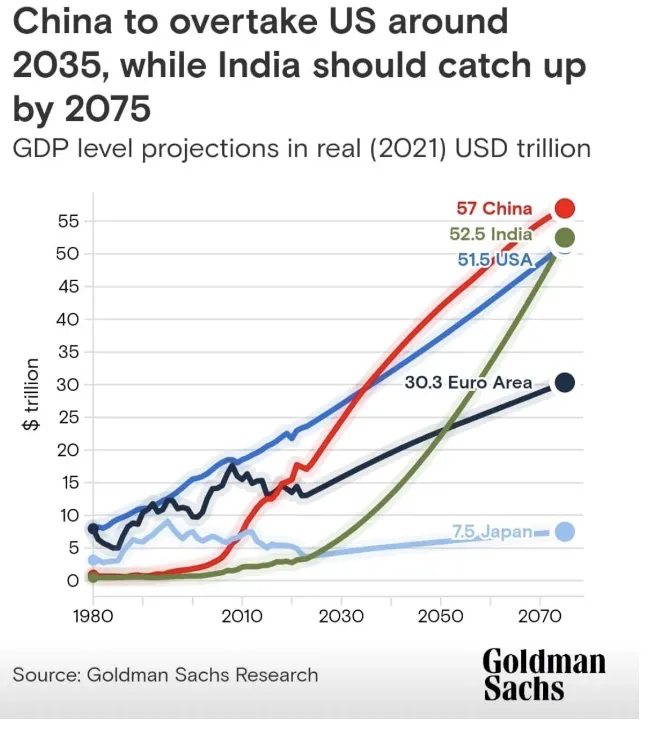

KINESISKA SKULDER

Det finns också de som är oroliga för kinesisk skuld. Det i sig är märkligt eftersom Kina, tillsammans med Schweiz, Norge, Sverige och Sydafrika, bland andra, är ett av de få länderna i världen utan nettostatsskuld, hjälpt av Kinas många statligt ägda företag. Problemet i Kina är att ekonomin behöver stimuleras med tanke på dess flirt med deflation och hög ungdomsarbetslöshet. Konsumtionsnedgången är förståelig eftersom 80 procent av alla besparingar är bundna i Kinas kämpande bostadsmarknad. Ändå är den kinesiska regeringen tveksam att öppna kranen för kredit för att undvika japanska scenarier, även om det ironiskt nog faktiskt hotar en japansk situation.

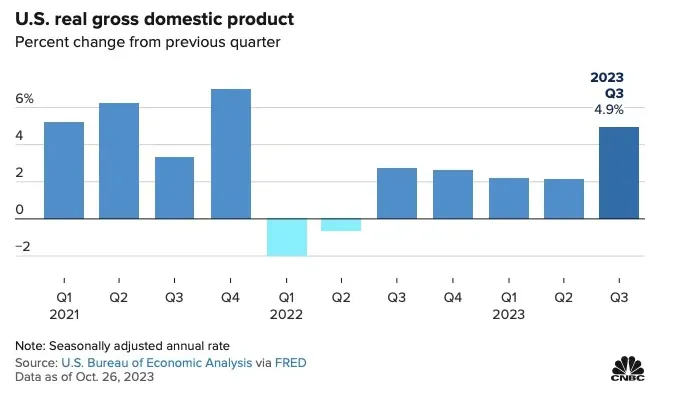

Saker är inte dåliga ekonomiskt sett i Kina. Den ekonomiska tillväxten i tredje kvartalet på 4,9 procent låg i linje med den amerikanska ekonomin's tillväxt i tredje kvartalet (mycket bättre än förväntat i båda fallen), men i USA hjälpte det Barbenheimer-fenomenet, stigande lager och regeringsinvesteringar. Kineserna vinner mestadels marknadsandelar, till exempel inom elbilar och andra produkter för energiomställning. Med tanke på de nyligen genomförda 25-procentiga löneökningarna efter UAW-strejker kan Kina möjligen vinna ännu mer marknadsandel. Nyligen fick jag åka med en kinesisk Nio (med utbytbara batterier) och det visade återigen att många elbilar är utbytbara på grund av vindtunnelseffekten, och att det finns en relativt brant inlärningskurva, särskilt för kinesiska elbilar. En kinesisk bil med en lägre känsla vinner snabbt på priset.

VÄNTAR PÅ POSITIVT MOMENTUM

Även om den långsiktiga avkastningsutsikten förbättras snarare än försämras på grund av nyliga händelser på finansmarknaderna, måste vi fortfarande vänta på mer positiva impulser, till exempel i form av lägre räntor. Likviditet är en faktor som ofta underskattas men har fortfarande en betydande inverkan på finansmarknaderna. En räntesänkning kan vara föranledd av en recession nästa år, något som är givet för euroområdet, men ännu inte för USA. Eller på grund av en finansiell krasch. Kombinationen av den tidigare (amerikanska) bankkrisen (vars orsak i form av högre räntor ännu inte har avlägsnats) och de stramade Basel-reglerna sätter ytterligare press på ekonomin. Endast investerare på privata marknader (privat skuld) undrar, med nuvarande höga avkastning, varför de över huvud taget skulle köpa aktier. Den globala euro-aktiemarknaden är nu cirka 8 procent under sin topp i september 2023 och även 8 procent under sin topp i november 2021. Om det är en baissemarknad, är det mer en fråga om tid (i över 2 år nu) än en fråga om pris, även om det är en annan historia för många medelstora och små företag.