Bank of Japans Policyförändringar

2024-03-28

AV CHELTON WEALTH

Förra veckan beslutade Bank of Japan att avsluta sin politik med negativa räntor. Förändringen var marginell, från en styrränta på -0,1 procent till 0,1 procent. Den schweiziska centralbankens sänkning på 0,25 procent var mer betydande. Bank of Japan upphör också att styra de långa räntorna, även om de inte vill se en snabb ökning av dem. Dessutom kommer Bank of Japan inte längre att köpa aktier (ETF:er och REIT:er). Detta steg var förväntat sedan slutet av 2022, men Bank of Japan har tagit det försiktigt.

ZIRP-politiken

Bank of Japan var inte den första centralbanken med negativa räntor. ECB gick före Japan, och Sverige och Danmark följde efter. Japan hade haft nollräntor (Zero Interest Rate Policy eller ZIRP) under lång tid innan dess. Japan betraktades länge som ett särskilt fall tills flera centralbanker sänkte räntorna till noll procent. Vi började alla likna Japan lite grann. Japan var också den första centralbanken som experimenterade med kvantitativa lättnader, inklusive köp av obligationer och, i Japans fall, aktier. Japan tog till och med steget att förbinda sig till pris (kvalitet) snarare än kvantitet (mängd), en politik kallad Yield Curve Control (YCC). Genom att binda sig till ett pris var Bank of Japan teoretiskt sett tvungen att köpa obegränsade mängder, men i praktiken var det inte så. Marknaden assisterade centralbanken.

Slutet på carry trade

Under lång tid finansierade många japanska investerare sina utländska investeringar med yen, eftersom den japanska penningpolitiken var mycket expansiv. Denna strategi, känd som carry trades, var lönsam för japanerna eftersom avkastningen på deras utländska innehav översteg finansieringskostnaderna, samtidigt som yenen försvagades. Det gjorde yenen till en populär valuta för investerare under lång tid. Men nu när räntan går från -0,1 till 0,1 procent blir denna strategi mindre attraktiv.

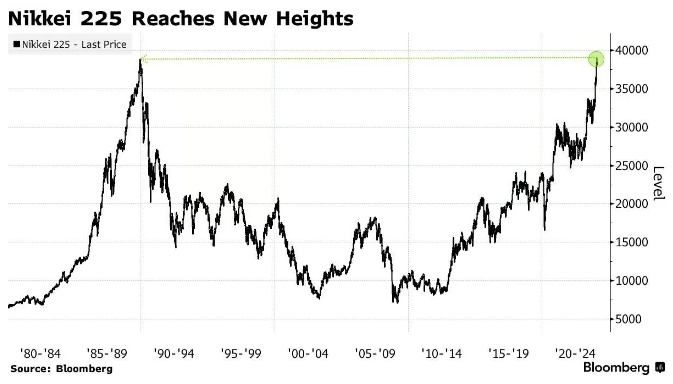

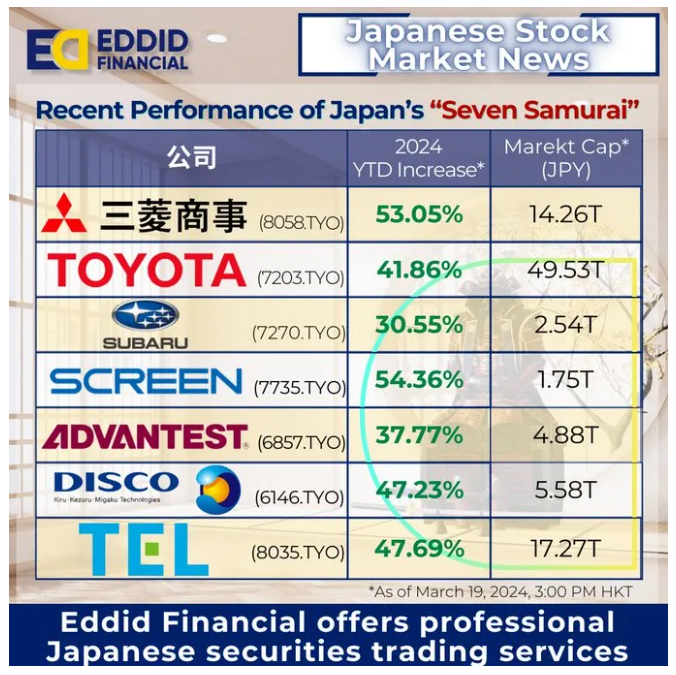

Flykt mot aktiemarknaden

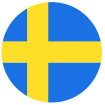

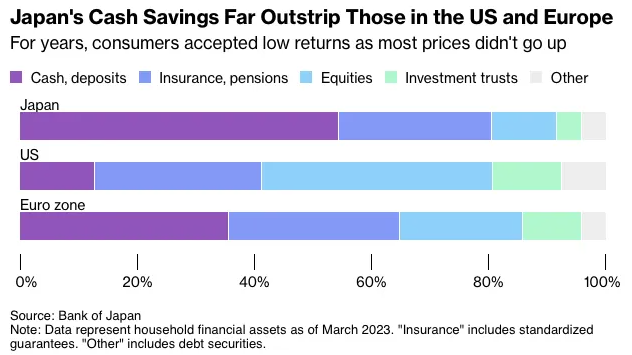

En alternativ strategi för japanska investerare (både privatpersoner och institutioner) är att investera mer i japanska aktier. Detta stöds av den ökande inflationen i Japan, som gynnar japanska exportföretag på grund av den svaga yenen. Den positiva inställningen till aktier återspeglas i att Nikkei-indexet för första gången på länge överstiger 40 000 punkter. Samtidigt lockar Abenomics-inspirerade reformer allt fler utländska investerare till Japan. Det faktum att både inhemska och utländska investerare köper japanska aktier är relativt unikt och indikerar att det fortfarande finns möjligheter till tillväxt.

Starkare yen på lång sikt

Bank of Japans räntehöjning står i kontrast till de förväntade räntesänkningarna i USA och Europa. Trots att räntehöjningen i Japan var liten indikerar den att den nuvarande svagheten i yenen inte längre är hållbar när ränteskillnaderna minskar. Även om en starkare yen kan göra det svårare för japanska exportföretag på kort sikt, gynnar det dem på lång sikt genom att de kan göra bättre affärer i viktiga exportmarknader som Kina.